借助风克智能营业中断检查,清楚认识最严重的事故情况

当下各供应链的联系密切,企业一旦发生业务中断,可能会导致严重经济损失。因此,企业管理层应当认识到企业可能面临的最严重的事故情况,并根据需要投保营业中断险。但相关的保险市场目前收紧业务,给企业带来了更多挑战。

因近年来居高不下的索赔率,财产保险公司已经运营困难。为了应对这种局面,财产保险市场已经普遍收紧业务,而且保费也略有上涨。尤其是在发生索赔后,以及诸如化工、肉制品等行业,保费涨幅甚至更高。某些情况下,保险公司已经要求保费上涨一到两倍,还有另一些情况下,他们甚至想要终止全部保险保障。“保险公司向投保人提供的有关追溯和互相依赖责任的赔偿限额以及每一风险的承保能力大幅下降,业已是投保人需要克服的挑战。由此而来的结果是,实际情况下办理保险保障的花费高了,而保险提供的责任范围却缩小了。”风克业务开发部负责人Alexander Skorna博士补充道。

2020年,安联/AGCS两家保险公司将营业中断风险列为全世界公司面临的最重大风险之一。传统风险如火灾和爆炸仍是最常见的业务中断原因,但诸如民众骚乱等风险、以及因数字化供应链引起的风险,重要性也在与日俱增。但不管原因是什么,营业中断的成本在企业总损失中占有相当大的比例。据AGCS发布的数据显示,财产险保单下的营业中断损失平均值超过了580万欧元,高于直接财产损失平均值约45个百分点-直接财产损失平均值为400万欧元。

- 全球供应链已经实现一体化,但缓冲库存和冗余性仍有限

- 专有技术及具体工作步骤已经被精简至少数几项关键工作,但消防或危机管理仍没有改进

- 对IT基础设施的依赖程度与日俱增,而这类基础设施经常会遭到各种形式的攻击

借助风克智能营业中断检查,增加对供应链风险的认识

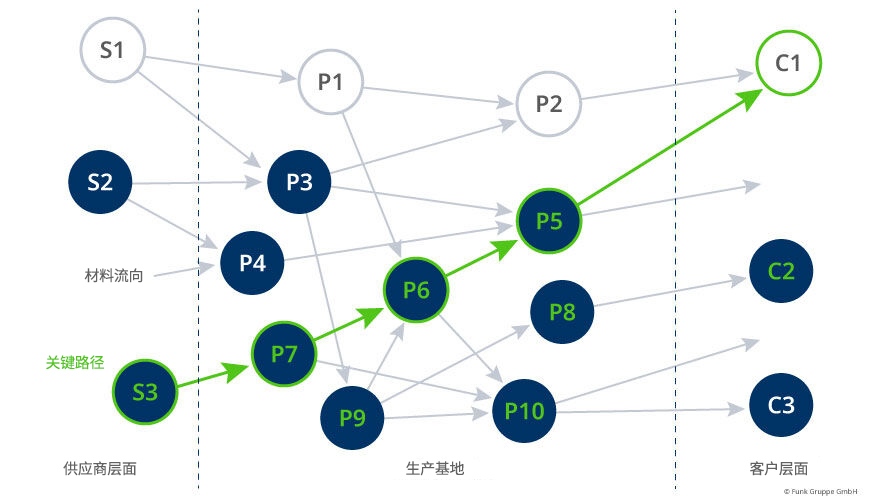

虽然企业想要搞清他们建筑、机器、系统和物资的价值,但在生产基地或综合体层面确定毛利润往往比较困难。这是因为价值链当前是紧密联系在一起的,确定内部和外部的相互依赖性也是重要的一步。“这是高效确定保险范围的唯一方法,”风克风险咨询部营业中断和业务连续性管理顾问Fabian Konopka说道。风克风险咨询部的工作是帮助客户分析他们的企业增值过程。风险咨询部基于场景开发合格的风险对话,揭示客户企业在主要供应商、生产基地及关键系统以及主要客户出现问题的情况下可能遭受的最大经济损失。“我们会现场检查客户的生产系统,开展风险对话,然后在此基础上分析客户企业的相互依赖性和风险,”Fabian Konopka解释道。

这样的检查能使企业对最严重的情况有一个清楚的认识。“ 这一检查的决定性的次要影响是支持企业寻找财产和营业中断保险的市场。在财产保险市场已经业务收紧的情况下,企业清楚认识自身面临的实际风险,能够在寻找合适的保险人以及具有吸引力的保费水平方面带来很大的附加值。由于企业考虑到业务扩展有时会专门设计得更具冗余性,投保金额有时也会减少。我们同时也发现保险公司越来越倾向于只在完成营业中断分析后才扩大责任范围-例如,提高赔偿限额/投保金额。”Skorna博士补充道。